Por Marize Muniz – CUT Nacional

O plenário do Senado aprovou nesta terça-feira (22), o texto-base da Proposta de Emenda à Constituição (PEC) nº 006/2019, nome oficial da reforma da Previdência do governo de Jair Bolsonaro (PSL), por 60 votos a favor e 19 contra. Nesta quarta-feira (23), os senadores votam as emendas e depois marcam a data da promulgação, divulgação oficial.

Entre as mudanças de regras que prejudicam os trabalhadores e trabalhadoras estão o fim da aposentadoria por tempo de contribuição, a obrigatoriedade de idade mínima de 65 anos para homens e 62 anos para mulheres se aposentarem, mudança nos cálculos dos valores dos benefícios que serão menores tanto para aposentadoria como para pensão das viúvas, viúvos e órfãos e alíquotas de contribuição ao Instituto Nacional do Seguro Social (INSS) mais altas.

Não combate privilégios

Atualmente, o trabalhador e a trabalhadora pagam alíquotas de até 11% sobre o salário ao INSS. Com a reforma, as alíquotas poderão ser de até 22%.

O governo e o presidente do Senado, Davi Alcolumbre (DEM-AP), fizeram discursos ufanistas, elogiando a aprovação e afirmando que a reforma é boa para os mais pobres. Alcolumbre disse que a reforma corrige equívocos, combate privilégios e faz ‘justiça social com aqueles que mais precisam’.

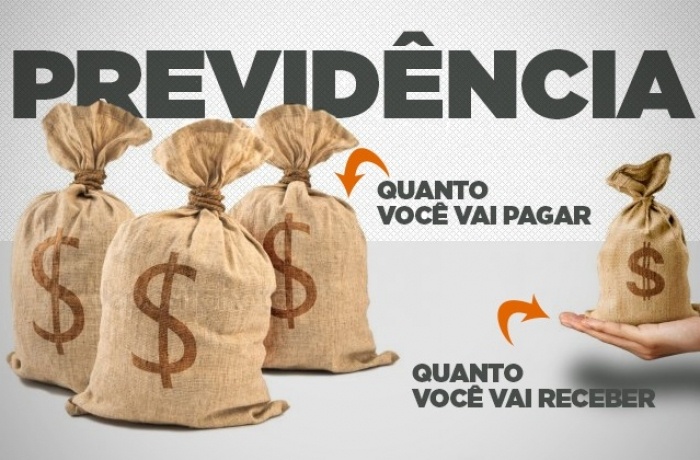

Ele ignora que os trabalhadores vão pagar mais e receber menos, diz a técnica da subseção do Dieese da CUT Nacional, Adriana Marcolino.

De acordo com ela, o trabalhador que ganha um salário mínimo (R$ 998,00) vai pagar com 5% a menos por mês ao INSS, mas com o aumento do tempo de contribuição de 35 anos para 40 anos para receber aposentadoria integral vai ter de contribuir 25% a mais ao longo da vida.

“Onde está a justiça social?”, questiona Adriana.

Confira como é hoje e como ficará:

I – Regime Geral da Previdência Social (RGPS):

Como é hoje: As alíquotas incidem sobre o salário bruto.

|

1 – Quem ganha de um salário mínimo (R$ 998,00) até R$ 1.751,81 contribui ao INSS com 8% do salário. Exemplos: R$ 998,00 x 8% = R$ 79,84; R$ 1.751,81 x 8% = R$ 140,14. |

|

2 – Quem ganha de R$ 1.751,82 a R$ 2.919,72 contribui com 9%, no máximo R$ 262,77. |

|

3 – Quem ganha mais de R$ 2.919,72 contribui com 11%, mas a incidência da alíquota é limitada ao teto previdenciário, que hoje é de R$ 5.839,45. |

Como ficará quando a reforma começar a vigorar:

|

1 – Quem ganha até um salário mínimo contribuirá ao INSS com alíquota de 7,5%, o equivalente a R$ 74,85 por mês. |

|

A partir de R$ 998,01 a cobrança da alíquota será progressiva: 2 – Quem ganha de R$ 998,01 a R$ 2.000,00 contribuirá mensalmente ao INSS com alíquota de 9%. Exemplo: Até R$ 998,00 alíquota é de 7,5% (R$ 74,85); Em cima do R$ 0,1 a alíquota será de 9% (R$ 0,0009). |

|

3 – Quem ganha de R$ 2.000,01 a R$ 3.000,00 pagará alíquota de 12%. Exemplo: Um trabalhador que ganha R$ 2.200,00 hoje contribuir ao INSS com R$ 198,00 (9% do salário). Com a reforma, a alíquota dele sobre para 12%, mas o cálculo será progressivo: – 7,5% sobre R$ 998,00 (R$ 74,85); – 9% sobre R$ 1.002,00 (R$ 90,18); – 12% sobre R$ 200,00 (R$ 24,00). Ele pagará por mês ao INSS R$ 189,03. |

|

4 – Quem ganha de 3.000,01 a R$ 5.839,45 pagará alíquota de 14%. |

|

5 – Quem ganha de R$ 5.839,46 a R$ 10.000,00 pagará alíquota de 14,5%. |

|

6 – Quem ganha de R$ 10.000,01 a R$ 20.000,00 pagará alíquota de 16,5%. |

|

7 – Quem ganha de R$ 20.000,01 a R$ 39.000,00 pagará alíquota de 19%. |

|

8 – Quem ganha acima de R$ 39.000,00 pagará alíquota de 22%. |

II – Regime Próprio de Previdência Social (RPPS):

Os servidores que ingressaram no setor público antes de 2003 e não têm aposentadoria limitada ao teto do INSS e recebem R$ 25 mil por mês hoje contribuem com 11% de previdência (R$ 2.750,00).

Com a reforma, vão contribuir com R$ 3.885,83.

O cálculo será progressivo e será feito da seguinte maneira:

– 7,5% sobre R$ 998,00 (R$ 74,85);

– 9% sobre R$ 1.001,00 (R$ 998 a R$ 2 mil) = R$ 90,18;

– 12% sobre R$ 1 mil (R$ 2 mil a R$ 3 mil) = R$ 120,00;

– 14% sobre R$ 2.839,45 (R$ 3 mil até o teto do INSS) = R$ 397,52;

– 14,5% sobre R$ 4.160,55 (teto do INSS a R$ 10 mil) = R$ 603,28;

– 16,5% sobre R$ 10 mil (R$ 10 mil a R$ 20 mil) = R$ 1.650,00;

– 19% sobre R$ 5 mil (R$ 20 mil a R$ 25 mil) = R$ 950,00.